W obiegu mamy wiele dokumentów księgowych: faktura VAT i zwolniona z VAT faktura zagraniczna, faktura uproszczona, rachunek lub paragon fiskalny. Czym jest proforma i dlaczego pojawia się w transakcjach?

Czym zatem jest faktura proforma, kiedy się jej używa i jakie korzyści daje wystawienie faktury proforma?

Co to jest faktura pro forma?

Znacznie łatwiej jest odpowiedzieć na to pytanie mówiąc, czym faktura pro forma nie jest: nie jest to faktura VAT, chociaż jest do niej podobna i zawiera te same informacje dotyczące stron transakcji oraz jej przedmiotu.

Faktura pro forma jest wygodnym narzędziem, które ułatwia transakcję i komunikację z kontrahentami, choć nie pełni tych samych funkcji co regularna faktura VAT.

Faktura pro forma to swego rodzaju oferta handlowa dla potencjalnego kontrahenta i informacja, jak będzie wyglądała faktura właściwa: jakie znajdą się na niej dane i co będzie przedmiotem transakcji. W handlu detalicznym proforma stanowi potwierdzenie zawarcia transakcji, jednak nie powoduje powstania obowiązku podatkowego.

Faktury proforma spotkasz w transakcjach między firmą a osobą fizyczną, jak i między firmami. Między firmami proforma stanowi ofertę zawarcia transakcji w przyszłości. Faktura pro forma daje możliwość doprecyzowania oferty lub jej modyfikacji przed wystawieniem faktury właściwej, bez konieczności sporządzania not korygujących lub korekt faktury.

Czy faktura proforma jest dokumentem księgowym?

Zgodnie z przepisami polskiego prawa proforma nie jest dokumentem księgowym. Oznacza to, że jej wystawienie nie niesie ze sobą obowiązku podatkowego ani konieczności ewidencjonowania jej w księgach rachunkowych. Wystawienie faktury pro forma nie generuje również konieczności uiszczenia zapłaty.

Faktura pro forma nie stanowi dowodu księgowego, nie daje więc podstawy do odliczenia podatku VAT ani do ujęcia kosztów lub przychodów.

Co musi zawierać faktura proforma?

Proforma może zostać przesłana zarówno w formie papierowej, jak i elektronicznej. Co ważne, należy zachować szczegóły, które pozwolą bez wątpliwości zidentyfikować ten dokument – zazwyczaj w nazwie lub numerze dokumentu dodaje się dopisek „faktura pro forma” lub „proforma”.

Chociaż nie jest dokumentem księgowym, faktura proforma ma za zadanie prezentować końcową wersję regularnej faktury, dlatego muszą się na niej znaleźć właściwe informacje.

Wystawiona prawidłowo faktura pro forma zawiera:

- numer zamówienia i nazwę (z dopiskiem proforma lub innym umożliwiającym identyfikację dokumentu)

- dane sprzedawcy i dane klienta

- nazwę usługi lub towaru

- ilość dostarczonych towarów lub wykonanych usług

- cenę jednostkową netto

- wysokość podatku VAT

- stawkę VAT

- miejsce wystawienia i datę wystawienia

Proforma może zawierać również takie elementy, jak formę zapłaty, termin płatności, termin dokonania transakcji lub usługi oraz termin wystawienia właściwej faktury.

Proforma i faktura VAT: różnice

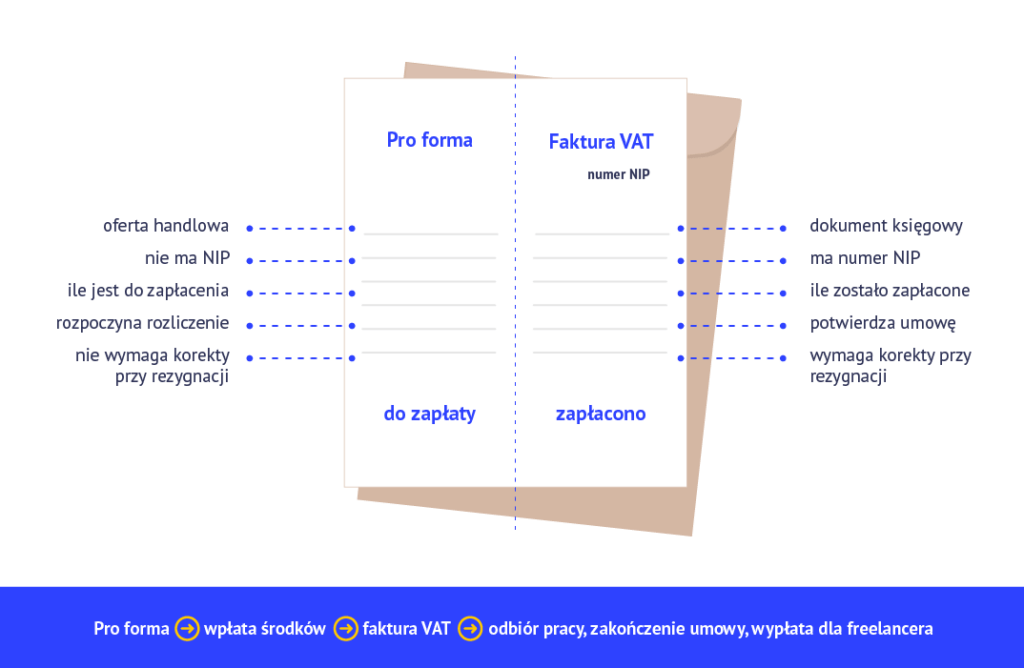

Najważniejsza różnica między fakturą pro forma a fakturą zwykłą polega na ich znaczeniu: podczas gdy faktura jest dokumentem księgowym, rolą proformy jest przekazywanie informacji klientom.

Ponadto faktura jako dokument księgowy jest wystawiana po otrzymaniu zapłaty za towar/usługę, natomiast fakturę proforma można wystawić przed otrzymaniem zapłaty.

Ponadto po wystawieniu właściwej faktury powoduje powstanie obowiązku podatkowego, którego nie tworzy faktura pro forma.

Kiedy można wystawić fakturę pro forma?

Jeśli faktura pro forma nie jest dokumentem księgowym i nie posiada walorów faktury VAT, dlaczego jest stosowana w obiegu gospodarczym?

W transakcjach między firmami lub między firmą a osobą fizyczną proforma pełni kilka funkcji.

Proforma jako oferta handlowa

W takiej funkcji fakturę pro forma wystawia się jako część oferty handlowej. Ma ona informować o wyglądzie dokumentu, sposobie prezentacji danych, wskazywać przedmiot transakcji oraz cenę produktów lub usług.

Proforma pozwala na ostateczne sformułowanie lub doprecyzowanie szczegółów transakcji. Jeśli jedna ze stron zrezygnuje z oferty, pozostaje to bez konsekwencji księgowych, takich jak korygowanie już wystawionych dokumentów czy przeliczanie podatku.

To rozwiązanie popularne jest szczególnie w transakcjach detalicznych, ponieważ w przeciwieństwie do faktur VAT pro formy nie niosą ze sobą obowiązku uiszczenia opłaty. Kupujący otrzyma potwierdzenie zakupu w formie zwyczajnej faktury dopiero po zaksięgowaniu płatności.

Proforma jako prezentacja faktury zwyczajnej

Ponieważ proforma powinna zawierać te same dane, jak faktura właściwa, traktuje się ją jako formę prezentacji danych kontrahentów. Jest to rozwiązanie o tyle wygodne, że pozwala na dowolne edytowanie danych i wprowadzanie poprawek.

Ponieważ proforma nie jest dokumentem księgowym, poprawki można wprowadzać bez konieczności wystawiania not korygujących lub faktur korygujących.Warto przypomnieć, że wystawienie proformy nie zwalnia z obowiązku wystawienia faktury głównej po dokonaniu transakcji.

Faktura proforma jako oświadczenie woli

Tak jak zwyczajna faktura, pro forma może stanowić potwierdzenie zajścia transakcji, i w myśl kodeksu cywilnego może być uznana za oświadczenie woli.

Jeśli na pro formie znajdują się miejsca na podpisy obu stron i zostaną one złożone, a dokument zostanie zaakceptowany, proforma może stanowić dowód na zawarcie transakcji. Potwierdza bowiem, że kontrahent zobowiązał się do zapłacenia określonej kwoty w zamian za określoną usługę lub towar.

Faktura proforma jako zapowiedź faktury VAT i informacja o kosztach

W transakcjach między firmami wystawienie faktury pro forma może stanowić zapowiedź wystawienia właściwego dokumentu księgowego. Jest to wygodne rozwiązanie zwłaszcza przypadku większych kwot. Daje to kontrahentowi możliwość przygotowania całej sumy i uniknięcia opóźnień w płatności właściwej faktury.

Proforma nie jest dokumentem księgowym, więc wystawiająca ją firma nie ma obowiązku uwzględniania jej w swojej ewidencji księgowej i nie stanowi podstawy do naliczania podatku.

Proforma jako wezwanie do zapłaty

Faktura proforma funkcjonuje również jako przypomnienie o przeterminowanej fakturze lub przedsądowe wezwanie do zapłaty należności.

Faktura proforma jako faktura zaliczkowa

Faktura proforma może także zastępować fakturę zaliczkową. W takiej sytuacji pro formę wystawia się na kwotę zaliczki lub przedpłaty, a zwykłą fakturę VAT po otrzymaniu zapłaty w pełnej kwocie. Jeśli przed wykonaniem usługi otrzymano całość wynagrodzenia na podstawie proformy, faktura właściwa opiewa na tę samą kwotę z adnotacją, że została opłacona.

Kiedy wystawić fakturę proforma?

Chodź z powodzeniem działają w obiegu handlowym, faktury proforma nie istnieją w polskiej rzeczywistości prawnej. Nie ma więc obowiązku wystawiania faktur proforma ani przepisów, które jednoznacznie wskazują, jak ma wyglądać faktura pro forma.

Fakturę pro forma można wysłać kontrahentowi w dowolnym momencie: na etapie ustalania warunków współpracy lub transakcji, na krótko przed wystawieniem faktury głównej lub po jej przeterminowaniu.

Kiedy wystawić fakturę, jeśli proforma została opłacona? Masz obowiązek wystawić fakturę sprzedaży w momencie zapłacenia przez kontrahenta zaliczki lub zaksięgowania całej płatności za zamówioną usługę lub towar. Fakturę za opłaconą pro formę musisz wystawić do 15. dnia miesiąca następującego po dacie zrealizowania usługi lub dostarczenia towaru.

Pro forma w Useme – dlaczego z niej korzystamy?

W Useme umożliwiamy szybkie i bezpieczne rozliczenie pracy za pomocą legalnych faktur VAT. Rozliczenie inicjuje freelancer, który wypełnia formularz – rozliczenia gotowej pracy, którą klient już zatwierdził („Wystaw fakturę”) lub zabezpieczenia pracy, którą dopiero chce wykonać dla klienta („Podpisz umowę”). W obu wypadkach przed wystawieniem faktury głównej, wysyłamy do klienta fakturę proforma.

Dzięki temu zleceniodawca może upewnić się, że na regularnej fakturze VAT znajdą się poprawne dane firmy, nazwa usługi, jej wartość netto i podatek VAT naliczony według właściwej stawki. Faktura proforma zapobiega więc czasochłonnym korektom dokumentów księgowych. Proforma w Useme pełni zatem funkcję oferty handlowej oraz zapowiada, jaką właściwą fakturę VAT otrzyma klient po dokonaniu transakcji.

Jeśli na fakturze pro forma są błędy, wystarczy mailowo skontaktować się z Biurem Obsługi Klienta Useme i zgłosić elementy wymagające poprawki, a my przygotujemy nową. Kiedy faktura proforma jest poprawna, wystarczy, że zleceniodawca ją opłaci, a natychmiast po zaksięgowaniu płatności na koncie Useme w odrębnym e-mailu otrzyma fakturę właściwą.

Wystawianie faktur proforma – jakie ma skutki?

Chociaż faktura pro forma zawiera wszystkie elementy, które musi zawierać również faktura VAT, nie można uznać jej za dokument księgowy. Jej wystawienie nie powoduje powstania obowiązku zapłaty należności, obowiązku zapłaty wykazanego na niej podatku VAT, nie ma też obowiązku uwzględniania jej w ewidencji księgowej.

Proforma pełni funkcję informacyjną, stanowi ofertę wysłaną przed zamówieniem i wykonaniem usługi, wreszcie może też mieć formę wezwania do zapłaty. Na jej podstawie odbiorca może dokonać płatności, a sprzedawca usługi lub towaru dopiero po zaksięgowaniu płatności będzie miał obowiązek wystawienia faktury.