Prowadzenie działalności nierejestrowanej może być dobrym sposobem na rozpoczęcie przygody ze sprzedażą produktów lub usług na małą skalę i bez skomplikowanych procedur. Przeczytaj artykuł, żeby dowiedzieć się, jaki jest limit przychodów z działalności nierejestrowanej i co się stanie, jeśli go przekroczysz. Wyjaśniamy najważniejsze kwestie związane z obowiązkami dla osób prowadzących działalność nieewidencjonowaną.

Działalność nierejestrowana – kiedy nie musisz zakładać działalności gospodarczej?

Działalność nierejestrowana (zwana też działalnością nierejestrową lub nieewidencjonowaną) to jeden z wielu dostępnych w Polsce sposobów na rozliczanie swojej pracy. Nazywana również „firmą na próbę”, to legalna forma prowadzenia drobnej działalności zarobkowej. Nie wymaga rejestracji firmy.

W przeciwieństwie do działalności gospodarczej działalność nierejestrowana nie wymaga składania wniosku i rejestrowania jej w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG). Oznacza to, że osoby fizyczne mogą prowadzić tego typu działalność zarobkową bez formalności i kosztów związanych z zakładaniem firmy.

Kto może prowadzić działalność nierejestrową?

Działalność nierejestrowana jest skierowana do osób, które chcą prowadzić drobną działalność zarobkową. Muszą jednak spełnić pewne warunki.

Działalność nierejestrowaną może prowadzić osoba, która w okresie ostatnich 60 miesięcy:

- nie wykonywała działalności gospodarczej, czyli nie w ciągu ostatnich 5 lat nie miała firmy zarejestrowanej w CEIDG;

- posiada zarejestrowaną firmę, ale w ciągu ostatnich 60 miesięcy ta firma była zawieszona (zawieszenie wykonywania działalności gospodarczej).

Ta zasada podkreśla istotę działalności nierejestrowej, która jest przewidziana dla osób na początku swojej przygody z własnym biznesem

Działalność nierejestrowana nie jest uznawana za działalność gospodarczą, więc nie odnoszą się do niej przepisy ustawy o ograniczeniu prowadzenia działalności gospodarczej przez osoby pełniące funkcje publiczne.

Jak założyć działalność nierejestrowaną?

Działalności nierejestrowanej nie zakładamy w tradycyjnym znaczeniu tego słowa, czyli nie wysyłamy nigdzie żadnego wniosku i nie powiadamiamy o tym żadnego urzędu. Można „otworzyć” ją w dowolnej chwili, czyli po prostu rozpocząć sprzedaż towarów lub świadczenie usług.

Działalność nierejestrowana – w jakich branżach się (nie) sprawdzi

Działalność nierejestrowaną można prowadzić w wielu branżach, sprzedając takie produkty jak rękodzieło, używane przedmioty, produkty cyfrowe czy wyroby cukiernicze.

W ramach działalności nierejestrowej można też świadczyć mnóstwo usług (na niewielką skalę), np. opiekować się dziećmi lub osobami starszymi, udzielać korepetycji, prowadzić treningi, tłumaczyć teksty.

Istnieje jednak kilka rodzajów działalności, które nie mogą być realizowane w ramach działalności nierejestrowanej ze względu na wymogi prawne (ustawa Prawo przedsiębiorców). To przypadki, w których potrzebujesz koncesji, zezwolenia lub wpisu do rejestru działalności regulowanej – np. sprzedaż alkoholu, papierosów i broni, działalność detektywistyczna, pośrednictwo ubezpieczeniowe czy usługowe prowadzenie ksiąg rachunkowych.

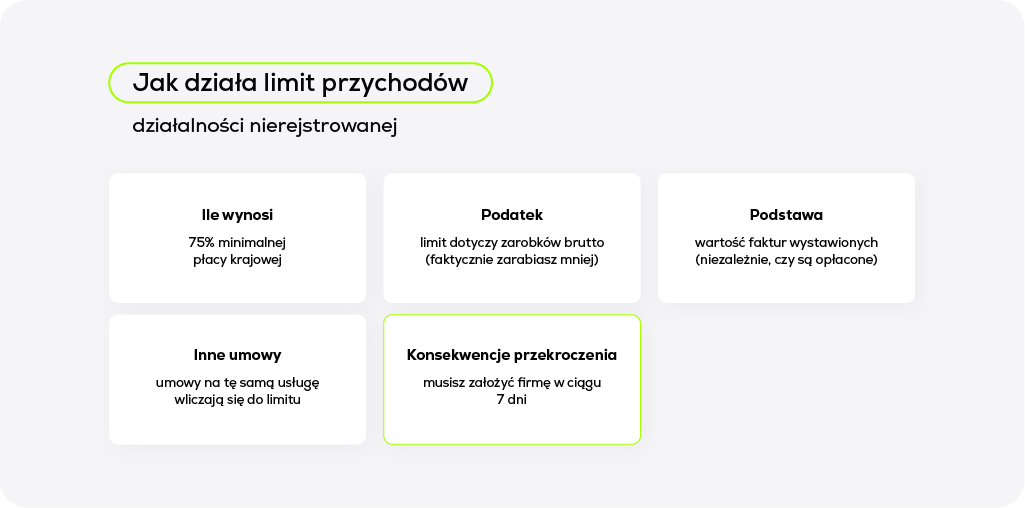

Limit przychodów – największe ograniczenie w działalności nierejestrowanej

Głównym ograniczeniem działalności nierejestrowej jest limit przychodów, który wynosi 225% płacy minimalnej brutto w ciągu kwartału – od lipca 2026 roku limit wyniesie 10813,50 zł na kwartał. Przekraczając ten próg, osoba prowadząca działalność nierejestrowaną jest zobowiązana do zarejestrowania jej w CEIDG i pełnego rozliczenia podatkowego. To wiąże się z szeregiem formalności i obowiązków.

Od stycznia 2026 roku limit nadal będzie obowiązywał, ale będzie liczony kwartalnie, czyli nie będzie można przekroczyć 225% minimalnego wynagrodzenia w ciągu kwartału (trzech miesięcy).

Przekroczenie limitu przychodów i rejestracja działalności nierejestrowanej

Jeśli prowadzisz działalność nierejestrowaną i miesięczny przychód przekroczy wspomniane 75% zł minimalnego wynagrodzenia za pracę, automatycznie staje się ona działalnością gospodarczą. Na zarejestrowanie działalności gospodarczej masz 7 dni. Rejestracja w CEIDG oznacza nowe obowiązki w zakresie prowadzenia księgowości i opłacania składek na ubezpieczenia społecznie i ubezpieczenie zdrowotne.

Działalność nierejestrowana a umowa o dzieło

Prowadząc działalność nierejestrowaną, możesz zawierać umowy o dzieło, o ile samodzielnie wykonujesz zlecone na ich podstawie prace. Przedmiot tych umów może mieć wpływ na Twój miesięczny limit przychodu.

Jeśli zawierasz umowę o dzieło lub zlecenie na ten sam rodzaj prac, które rozliczasz w ramach działalności nierejestrowanej, przychód z takiej umowy będzie wliczał się do Twojego limitu.

Obowiązki w działalności nierejestrowanej

Działalność nierejestrowana wiąże się z pewnymi obowiązkami, których należy przestrzegać, żeby działać legalnie:

- prowadzenie uproszczonej ewidencji sprzedaży,

- rozliczanie przychodów w zeznaniu rocznym PIT-36,

- przestrzeganie praw konsumentów,

- wystawianie faktur lub rachunków na żądanie kupującego.

W określonych przypadkach osoba prowadząca działalność nierejestrowaną musi również odprowadzać składki do ZUS-u.

Składki ZUS z tytułu prowadzenia działalności nierejestrowanej

W przypadku sprzedaży towarów w ramach działalności nierejestrowanej nie musisz płacić składek ZUS. Dzieje się tak, ponieważ nie jesteś formalnie przedsiębiorcą i nie masz tytułu ubezpieczeniowego.

Inaczej wygląda świadczenie usług. W takiej sytuacji jesteś traktowany jako zleceniobiorca, a twój klient (zleceniodawca) staje się płatnikiem składek ZUS na zasadzie umowy zlecenia. Oznacza to, że kiedy wystawiasz rachunek jako działalność nierejestrowana za usługę odpowiadającą umowie zlecenia, Twój klient musi zapłacić za Ciebie składkę ubezpieczeniową ZUS.

Od tej zasady jest kilka wyjątków. Składek na ubezpieczenia nie trzeba odprowadzać np. od umów ze studentami, którzy nie ukończyli 26 lat lub z emerytami.

Jak prowadzić uproszczoną ewidencję sprzedaży?

Prowadzenie ewidencji sprzedaży pozwala Ci kontrolować, czy Twój limit przychodów nie został przekroczony, a także obliczać należy podatek od przychodu z tytułu działalności nierejestrowanej

Uproszczoną ewidencję sprzedaży możesz prowadzić w formie papierowej (np. w zeszycie) lub elektronicznej (np. w Excelu lub aplikacji). Zapisujesz tam sprzedaż za dany dzień – taki zapis trzeba zrobić najpóźniej przed dokonaniem sprzedaży w dniu następnym.

Przepisy nie określają sztywnych ram ewidencji, ale zazwyczaj zawiera ona:

- liczbę porządkową,

- datę sprzedaży,

- wartość sprzedaży,

- wartość sprzedaży narastająco (sumę wszystkich zarobków do teraz).

- opcjonalnie numer dowodu sprzedaży,

- opcjonalnie informację o rodzaju transakcji.

Jeśli nie prowadzisz ewidencji sprzedaży lub jest ona nierzetelna i nie będzie możliwe ustalenie wartości sprzedaży, urząd skarbowy samodzielnie określi wartość sprzedaży opodatkowanej na podstawie dostępnych danych. Jeśli natomiast urząd nie będzie mógł określić przedmiotu opodatkowania, to kwota podatku zostanie ustalona na 22%.

Podatek od przychodu z działalności nierejestrowanej

Prowadząc działalność nierejestrowaną, nie masz obowiązku odprowadzania miesięcznych zaliczek na podatek dochodowy. Podatki (w skali podatkowej 12%) od całej rocznej sprzedaży rozliczasz dopiero w zeznaniu podatkowym składanym do 30 kwietnia za rok poprzedni.

Jeśli chodzi o podatek VAT, to na działalności nierejestrowanej zwykle nie trzeba go płacić, bo Twoja sprzedaż nie przekroczy 200 tys. zł na rok (takie samo zwolnienie obowiązuje dla jednoosobowej działalności gospodarczej).

Za słowem zwykle kryją się natomiast wyjątki związane z rodzajem sprzedawanych dóbr i usług. Za niektóre z nich trzeba opłacić VAT, nawet w przypadku tak niskiego przychodu jak na działalności nierejestrowanej – znajdziesz je na biznes.gov.pl.

Faktury na działalności nierejestrowej

Na działalności nierejestrowanej nie masz obowiązku wystawiania faktur, pod warunkiem że kupujący tego nie zażąda. Natomiast jeśli zażąda, musisz wystawić mu rachunek lub fakturę, w zależności, czego potrzebuje. Taki dokument powinien zawierać dane Twoje i nabywcy towarów lub usług, określenie dostarczonych towarów lub wykonanych usług, datę wystawienia i numer faktury oraz opcjonalnie formę i termin zapłaty.

Żądanie wystawienia faktury klient może zgłosić do Ciebie nie później niż 3 miesiące od końca miesiąca, w którym otrzymał od Ciebie towar lub usługę albo zapłacił za nie (w całości lub części).

Kiedy działalność nierejestrowa jest dobrym rozwiązaniem?

Brak formalności i procedur związanych z rejestracją firmy doskonale sprawdzi się u osób sprzedających towary na niewielką skalę. Przykładem może być rękodzieło takie jak biżuteria, świece sojowe czy wyroby z drewna. Działalność nierejestrowa to też sposób na dorobienie do głównej pensji i weryfikacji pomysłu na biznes, zanim pójdziemy na całość i założymy jednoosobową działalność gospodarczą.

Alternatywy dla działalności nierejestrowanej – jak wystawić fakturę VAT bez firmy

Brak formalności i składek ZUS, szybki start i możliwość wystawiania faktur przekonują Cię do spróbowania swoich sił w biznesie? Działalność jest jedną z opcji, ale przez swoje ograniczenia może zamknąć Ci niektóre drzwi.

Alternatywą jest Useme. To platforma, przez którą możesz rozliczać się jak na B2B (Twój klient otrzymuje fakturę VAT), ale bez zakładania działalności – ani gospodarczej, ani nierejestrowanej. Żadnej! To możliwe, dlatego że Useme pośredniczy w Twojej transakcji z klientem. Sprawdź, jak wystawić fakturę przez Useme w trybie demo (bez konta, bez prawdziwych danych).

W Useme nie obowiązuje Cię limit 75% najniższej krajowej – możesz zarabiać, ile chcesz.

Twoja wypłata nie będzie pomniejszona o składki ZUS, bo podstawą rozliczenia będzie dla Ciebie umowa o dzieło (która nie jest oskładkowana). Oprócz tego Twój klient dostanie fakturę VAT, która jest dla niego korzystną formą rozliczenia.

Działalność nierejestrowana – podsumowanie

Korzyści związane z prowadzeniem działalności nierejestrowanej:

- szybki start – możesz zacząć od zaraz, bo nie trzeba zgłaszać działalności w CEIDG ani w urzędzie skarbowym; nie trzeba mieć numerów identyfikacyjnych NIP i REGON;

- brak składek ZUS – jeśli sprzedajesz towary (a nie usługi), nie obowiązują Cię obowiązkowe ubezpieczenia społeczne, np. ubezpieczenie emerytalne i rentowe;

- uproszczona ewidencja sprzedaży – nie musisz prowadzić skomplikowanej księgowości.

Czego nie da Ci działalność nierejestrowana?

- szansy na zaawansowany rozwój i zwiększanie zarobków – musisz zmieścić się w bardzo ciasnym limicie, który jest niższy niż najniższa krajowa pensja;

- swobody – musisz stale kontrolować przychód, bo gdy przekroczysz limit, masz tylko 7 dni na zgłoszenie działalności do CEIDG, a ponadto musisz wiedzieć, ile wyniosła całoroczna sprzedaż, żeby rozliczyć PIT w kwietniu przyszłego roku;

- możliwości wystawiania faktur VAT – jeśli nie zarejestrujesz się jako płatnik VAT, nie możesz wystawiać faktur VAT, które są często najbardziej pożądanym dokumentem sprzedaży od klientów;

- ubezpieczenia (dotyczy sprzedawców towarów) – z tytułu działalności nierejestrowej nie masz dostępu do publicznej służby zdrowia ani do świadczeń, np. chorobowych czy macierzyńskich.

Jeśli zależy Ci na ubezpieczeniu NFZ, ale nie jest to jeszcze moment na założenie własnej firmy, skorzystaj z pakietu Useme Plus, w którym wystawiasz faktury VAT bez limitu wartości oraz masz dostęp do benefitów znanych z etatu (MultiSport i MyBenefit zasilany co miesiąc stałą kwotą), a dzięki odrębnej umowie zyskujesz pełne ubezpieczenie NFZ.

Zarówno Useme, jak i działalność nierejestrowana jest doskonałym sposobem na przetestowanie swojego pomysłu na biznes. Powodzenia!