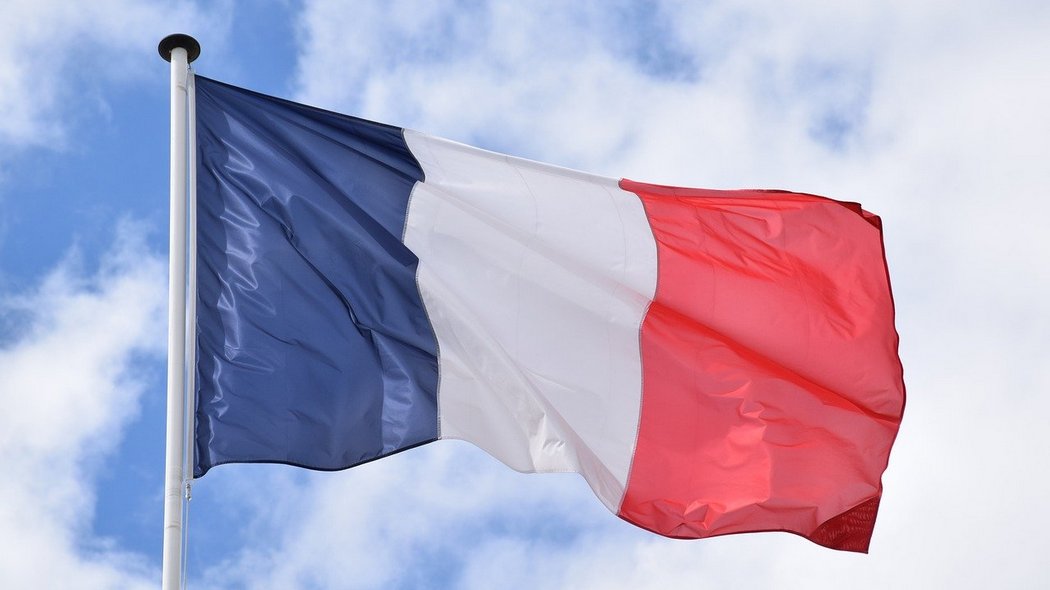

W tym artykule omawiamy otoczenie prawno-podatkowe Francji z perspektywy pracownika zdalnego, czyli takiego, który nie jest związany umową o pracę i najczęściej ma kilku zleceniodawców jednocześnie.

Czy taka osoba ma obowiązek rejestrować działalność gospodarczą? Czy występują obowiązkowe składki socjalne? Jakie są stawki podatkowe? I wreszcie, czy jest to konkurencyjny system, porównując go do reszty Europy?

Jak wielu Francuzów pracuje zdalnie?

Biorąc pod uwagę dużą populację tego kraju (67 mln), freelancing nie jest szczególnie popularny wśród Francuzów. Na 1 tysiąc osób przypada mniej niż 0,2 pracowników zdalnych zarejestrowanych na portalach freelancerskich, czyli mniej niż w Rumunii czy Serbii.

Freelancer ma obowiązek zarejestrowania działalności gospodarczej

We Francji za każdą usługę związaną z działalnością zawodową należy wystawić fakturę. Oznacza to, że freelancer (francuski rezydent podatkowy), który pracuje dla firmy, musi wystawić fakturę swojemu klientowi.

Faktury muszą zawierać numer SIRET (Système d’Identification du Répertoire des Établissements. Aby uzyskać numer SIRET, freelancer musi założyć firmę lub zarejestrować jednoosobową działalność gospodarczą. Nie ma innego sposobu, aby go uzyskać. Z tego powodu osoba fizyczna nie może wystawić faktury i freelancerzy zmuszeni są zarejestrować działalność.

A co gdy pracownik zdalny ma zagranicznego klienta? Zasady są dokładnie takie same, w przypadku gdy francuski freelancer pracuje dla zagranicznej firmy.

Podatki francuskich freelancerów

Skoro przepisy nie dopuszczają innej formy freelancingu, niż otwierając biznes, to przyjrzyjmy się francuskim podatkom przy działalności gospodarczej.

Składki socjalne są we Francji liczone od przychodu freelancera Każdy freelancer musi opłacać składki na ubezpieczenie społeczne do funduszu o nazwie URSSAF – Union de Recouvrement des cotisations de Sécurité Sociale et d’Allocations Familiales (ang.: Social Security and Family Allowance Collection Union). Składki są proporcjonalne do uzyskiwanych dochodów.

Wartość składek oblicza się formalnie jako 22% od 66% obrotu.

Przykład:

obrót: 2000

€66% obrotu: 1320 €

Składki emerytalne: 22% z 1320 € = 290,40 €

Pracownik zdalny opłaca składki miesięcznie lub kwartalnie (może wybrać częstotliwość). Zasady te są podobne do tych panujących w Bułgarii.

Schematy podatkowe we Francji

Freelancerzy mają do wyboru różne rodzaje opodatkowania. Przyjrzyjmy się im.

„Impôt sur les revenu”, czyli opodatkowanie całości dochodu

Dochód z działalności freelancera zostanie zsumowany pozostałymi dochodami freelancera, czyli najczęściej z wynagrodzeniem z pracy na etacie. Stawka podatku jest progresywna:

Poniżej stawki podatkowe w zależności od dochodu (2020 r.):

Do 10 064 €: 0%;

Od 10 064 EUR do 25 659 EUR: 11%;

Od 25 659 € do 73 369 €: 30%;

Od 73 369 € do 157 806 €: 41%;

Ponad 157 806 €: 45%.

Schemat „Versement libératoire” – niski podatek przychodowy

Ten schemat jest przeważnie korzystniejszy dla pracowników zdalnych. W tym wariancie stawka podatku wynosi jedynie 2,2%, i liczona jest od 66% przychodu. Należy jednak spełnić pewne warunki.

Po pierwsze maksymalny dochód to 70 000 €. Po drugie, dochód w kolejnym roku działalności nie może przekroczyć pewnej kwoty, zależnej od wielu czynników, takich jak dochód rodziny, liczba dzieci, itd. Tak jak w przypadku składek emerytalnych i tutaj przedsiębiorca może wybrać częstotliwość dokonywania rozliczeń (miesięczna lub kwartalna).

Czy francuski system podatkowy jest konkurencyjny?

Francuskie rozwiązania prawne dla freelancerów mają swoje zalety. Zaliczyć do nich można na pewno fakt, że oprócz podatku od nieruchomości (więcej o nim w pełnej wersji raportu), nie ma innych stałych opłat, niezależnych od osiąganego dochodu.

Największym plusem jest chyba jednak wysoka kwota wolna od podatku (10 064 €) lub bardzo niski podatek (2,2%), jeśli nie zarabia się więcej niż 70 000 € rocznie.

Do wad zaliczymy to, że składki emerytalne są obowiązkowe. Naszym zdaniem, każdy system, który zmusza przedsiębiorcę do opłacania składek emerytalnych jest sprzeczny z ideą przedsiębiorczości.

Na szczęście obciążenia socjalne dla samozatrudnionych Francuzów nie są bardzo dotkliwe. Po pierwsze składki naliczają się od obrotu, a więc przy zerowych przychodach nie zapłacimy nic. Po drogie, efektywna stawka wynosi ok. 14,5% od przychodu, a więc znacznie mniej niż na umowie o pracę.

Podsumowując, francuskie prawo podatkowe dla samozatrudnionych nie jest ani szczególnie korzystne, ani wybitnie odstraszające. Znajduje się gdzieś pośrodku stawki, plasując się niżej od Wielkiej Brytanii czy Niemiec, ale powyżej np. Rumunii, gdzie system w zasadzie wymusza otwieranie spółek z ograniczoną odpowiedzialnością.

Chcesz wiedzieć więcej?

Wszystkie te informacje możesz otrzymać w formie pełnego raportu, z którego dowiesz się między innymi:

- jaki jest jedyny legalny sposób na uniknięcie rejestracji firmy przez freelancera

- jak wysoki jest obowiązkowy podatek od nieruchomości?

Planujesz zatrudnić freelancera z Francji?

Współpracujesz z kimś z Francji lub zastanawiasz się, jak kogoś takiego legalnie zatrudnić? A może myślisz o zatrudnieniu freelancerów z innych państw? Rozważ korzystanie z Useme. Jest to usługa, dzięki której cały proces HR staje się zupełnie prosty i nieangażujący dla obu stron. Wystarczy, że zaproponujesz współpracownikowi, aby wystawił „fakturę bez firmy„.

Oferujemy także możliwość skorzystania z interfejsu API – dzięki niemu rozliczysz cały zespół freelancerów w ramach jednej operacji.

Useme zajmie się formalnościami, zapewni bezpieczeństwo płatności, przechowa historię transakcji oraz pliki.

Masz pytania? Napisz do nas na [email protected].

![[Raport] Freelancing w Polsce 2025](https://useme.com/pl/blog/wp-content/uploads/2026/01/raport-freelancing-w-polsce-2025-400x250.png)